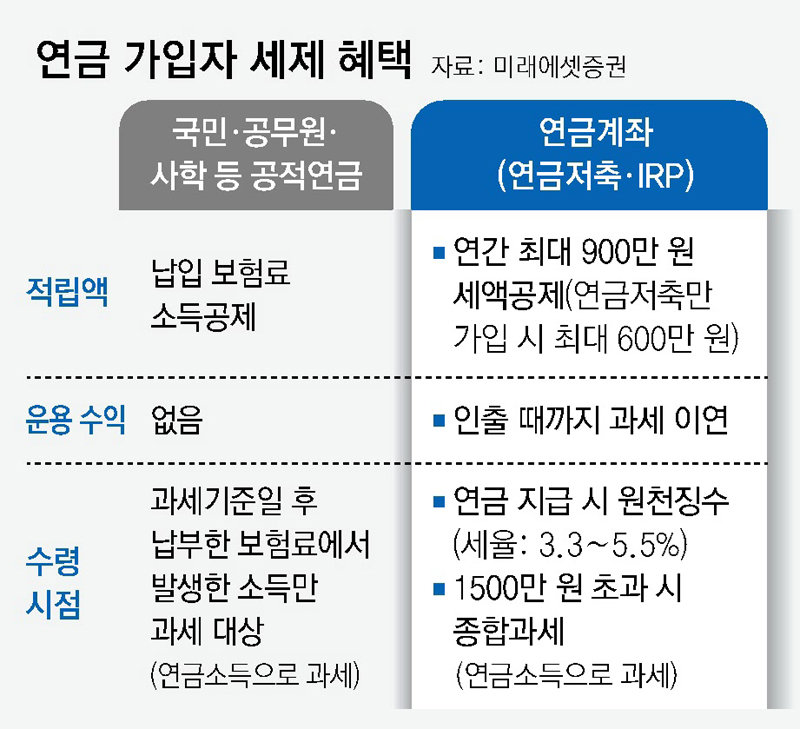

그렇다고 조상 탓을 하며 노후 준비를 계속 미뤄도 된다는 말은 아니다. 장기 저축에 서투른 이들로 하여금 노후 준비를 시작하게 하려면, 당장 눈에 띄는 유인책이 필요하다. 연금제도와 상품이 가입자에게 절세 혜택을 주는 것도 이 때문이다. 연금 가입자가 누릴 수 있는 세제 혜택을 적립, 운용, 연금 수령 등 세 단계로 나눠 살펴보자.

●보험료 및 저축액 공제 대상

먼저 저축 금액에 대해서는 소득공제를 받을 수 있다. 대표적인 국민연금을 예로 들면 가입자는 소득의 9%를 연금 보험료로 납부한다. 그리고 가입자가 낸 보험료는 전액 당해 연도 소득에서 공제해 준다.

연금계좌도 국민연금처럼 세제 혜택을 제공한다. 다만 소득공제 대신 세액공제 방식을 적용한다는 차이점이 있다. 소득공제는 과세 대상 소득을 줄이는 반면 세액공제는 납부하는 세금을 줄여준다. 연금계좌 가입자는 한 해 최대 1800만 원까지 저축할 수 있는데, 이 중 900만 원까지 세액공제가 가능하다. 그리고 세액공제 대상 저축액의 13.2%에 해당하는 세금을 환급 받을 수 있다.●운용 수익은 인출 때까지 비과세

연금계좌에서 매매 차익, 이자, 배당 수익이 발생해도 이를 인출할 때까지 과세되지 않는다. 세금을 떼지 않고 운용 수익을 재투자하는 만큼 이른바 ‘복리 효과’가 커지는 것이다. 다만 올해부터는 정부가 외국납부세액에 대한 과세 체계를 변경하면서 이 같은 과세 이연 혜택이 소폭 줄어든다. 예를 들어 해외 상장지수펀드(ETF)에서 미국 주식에 투자해 배당금으로 100만 원을 받는다고 가정하자. 미국 세무당국은 소득세(15%) 15만 원을 원천징수한 다음 85만 원만 펀드로 지급한다. 지난해까지는 국세청이 미국에서 원천징수한 세금을 펀드에 선(先)지원하고 나중에 소득세를 정산했는데 이 같은 지원이 사라진다는 얘기다. 따라서 외국에서 원천징수당한 만큼 과세 이연 효과가 줄어들게 된다.

물론 운용 수익에 대한 과세 이연 혜택이 전부 사라지는 건 아니다. 외국에서 주식 배당, 채권 이자를 지급할 때는 소득세를 원천징수한다. 하지만 주식과 채권 매매 차익과 옵션 프리미엄에 대해서는 해외에서 원천징수하지 않는다. 즉, 과세 이연 효과가 사라지는 것은 해외에서 소득세를 원천징수하는 배당, 이자소득에만 국한되는 것이다.

●공제 안 받았다면 연금 수령 시 세금 안 내

과세 기준 이후에 낸 보험료 중에서도 소득공제를 받지 않은 금액이 있을 것이다. 국민연금에 임의가입한 전업주부가 대표적인 예다. 예를 들어 주부 B 씨는 2002년 국민연금에 임의가입한 다음 보험료로 2000만 원을 납부했고, 올해부터 2년 동안 매년 1000만 원씩 수령한다고 가정하자. 이럴 경우 B 씨는 2년 동안 연금소득세를 내지 않아도 된다.

연금계좌 가입자의 경우 적립금을 55세 이후의 연금으로 수령 가능하다. 연금이 개시되면 금융회사는 세액공제를 받지 않고 저축한 금액부터 지급한다. 저축할 때 세액공제를 받지 않았으니 연금 지급 시점에도 과세되지 않는다. 다음으로 세액공제 받은 원금, 운용 수익을 재원으로 연금을 지급한다. 이때 금융회사는 낮은 세율로 연금소득세를 원천징수한다. 연금소득이 연간 1500만 원 초과 시에는 다른 소득과 합산으로 과세하지만, 이때도 가입자가 15%의 단일세율로 과세해 달라고 요청할 수 있다.

김동엽 미래에셋투자와연금센터 상무

- 좋아요 0개

- 슬퍼요 0개

- 화나요 0개

1 month ago

5

1 month ago

5

![[부음]김도현(더벨 산업2부 기자)씨 모친상](https://img.etnews.com/2017/img/facebookblank.png)

![[한경에세이] 허락보다 용서가 쉽다](https://static.hankyung.com/img/logo/logo-news-sns.png?v=20201130)

English (US) ·

English (US) ·